Bu məqalə Black-Scholes düsturunu sadə dillə izah edəcək. Black-Scholes modeli törəmə investisiya alətlərini ehtiva edən maliyyə bazarının dinamikasının riyazi modelidir.

Modeldəki qismən diferensial tənlikdən (Black-Scholes tənliyi kimi tanınır) Black-Scholes düsturunu çıxarmaq olar. O, nəzəri Avropa tipli opsion qiymətini verir və qiymətli kağızın riskindən və gözlənilən gəlirindən asılı olmayaraq opsionun unikal qiymətə malik olduğunu göstərir (qiymətli kağızın gözlənilən gəlirini risk-neytral dərəcə ilə əvəz etmək əvəzinə).

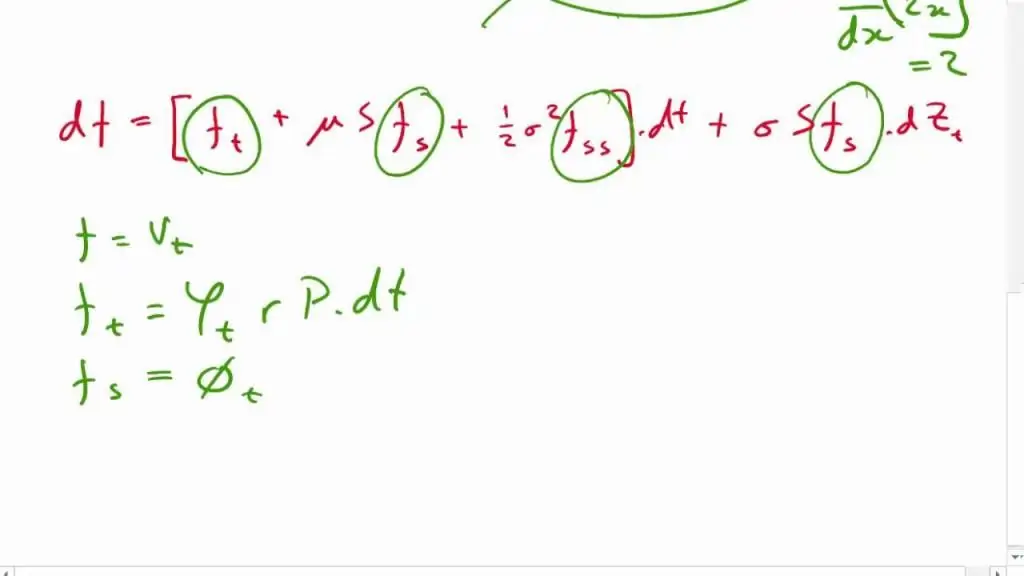

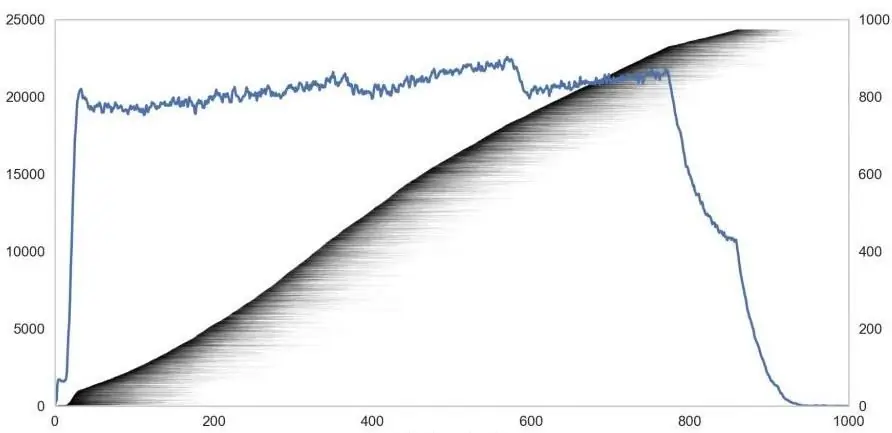

Düstur opsion ticarətində buma səbəb oldu və Chicago Board Options Exchange və dünyanın digər opsion bazarlarına riyazi legitimlik verdi. Opsion bazarının iştirakçıları tərəfindən tez-tez düzəlişlər və düzəlişlərlə olsa da, geniş istifadə olunur. Bu məqalədəki şəkillərdə siz Black-Scholes düsturunun nümunələrini görə bilərsiniz.

Tarix və mahiyyət

Əvvəllər tədqiqatçılar və praktiklər tərəfindən hazırlanmış işlərə əsaslanırLouis Bachelier, Sheen Kassouf və Ed Thorpe, Fisher Black və Myron Scholes kimi bazarlar 1960-cı illərin sonlarında dinamik portfel revizyonunun gözlənilən təhlükəsizliyin qaytarılmasını aradan qaldırdığını nümayiş etdirdi.

1970-ci ildə düsturu bazarlara tətbiq etməyə çalışdıqdan və peşələrində risklərin idarə olunmaması səbəbindən maliyyə itkilərinə məruz qaldıqdan sonra diqqətlərini öz sahələrinə, akademiyaya yönəltməyə qərar verdilər. Üç illik səydən sonra, onların elanından sonra adlandırılan düstur nəhayət, 1973-cü ildə Journal of Political Economy jurnalında "Qiymətləndirmə variantları və korporativ istiqrazlar" adlı məqalədə dərc olundu. Robert S. Merton ilk dəfə opsion qiymət modelinin riyazi anlayışını genişləndirən məqalə dərc etdirdi və "Black-Scholes qiymət modeli" terminini işlətdi.

İşlərinə görə Merton və Skoulz 1997-ci ildə İqtisadiyyat üzrə Nobel Memorial Mükafatını aldılar və riskdən müstəqil dinamik revizyonun kəşflərini əsas təhlükəsizlik riskindən ayıran bir irəliləyiş kimi göstərdilər. 1995-ci ildə vəfat etdiyinə görə mükafatı almasa da, Blekin adını isveçli akademik iştirakçı kimi çəkib. Aşağıdakı şəkildə siz tipik Black-Scholes formulunu görə bilərsiniz.

Seçimlər

Bu modelin əsas ideyası əsas aktivi düzgün alıb satmaqla opsionu hedcinq etmək və nəticədə riski aradan qaldırmaqdır. Bu hedcinq növü "daim yenilənən delta hedcinq" adlanır. Oinvestisiya bankları və hedcinq fondları tərəfindən istifadə edilənlər kimi daha mürəkkəb strategiyalar üçün əsasdır.

Risklərin idarə edilməsi

Modelin fərziyyələri yüngülləşdirilib və bir çox istiqamətlərdə ümumiləşdirilib, nəticədə hazırda törəmə vasitələrin qiymətində və risklərin idarə edilməsində istifadə olunan müxtəlif modellər yaranıb. Blek-Skoulz düsturunda göstərildiyi kimi, faktiki qiymətlərdən fərqli olaraq bazar iştirakçıları tərəfindən tez-tez istifadə olunan modelin başa düşülməsidir. Bu təfərrüatlara arbitraj məhdudiyyətləri və risk neytral qiymətlər daxildir (daimi nəzərdən keçirilməsinə görə). Bundan əlavə, Blek-Skoulz tənliyi, opsionun qiymətini təyin edən qismən diferensial tənliyi, açıq düstur mümkün olmadıqda qiymətləri rəqəmlə müəyyən etməyə imkan verir.

Dəyişkənlik

Black-Scholes düsturunun bazarda birbaşa müşahidə oluna bilməyən yalnız bir parametri var: əsas aktivin orta gələcək dəyişkənliyi, baxmayaraq ki, onu digər variantların qiymətində tapmaq olar. Parametrin dəyəri (istər qoyulsun, istərsə də çağırsın) həmin parametrdə artdıqca, o, "dəyişkənlik səthi" yaratmaq üçün ters çevrilə bilər və daha sonra OTC törəmələri kimi digər nümunələri kalibrləmək üçün istifadə olunur.

Bu fərziyyələri nəzərə alaraq, fərz edək ki, bu bazar həm də törəmə alətlərlə ticarət edir. Bu qiymətli kağızın payın qəbul etdiyi dəyərdən asılı olaraq gələcəkdə müəyyən bir tarixdə müəyyən ödəniş olacağını bildiririk.bu tarixdən əvvəl. Təəccüblüdür ki, səhm qiymətinin gələcəkdə hansı yolu tutacağını bilməsək də, törəmənin qiyməti indi tamamilə müəyyən edilib.

Avropa alqı-satqısı və ya satmaq opsionunun xüsusi halı üçün Blek və Skoulz göstərdi ki, dəyəri səhmdə uzun mövqedən və opsionda qısa mövqedən ibarət hedcinqli mövqe yaratmaq mümkün idi. səhmin qiymətindən asılı olmayacaq. Onların dinamik hedcinq strategiyası opsionun qiymətini müəyyən edən qismən diferensial tənliklə nəticələndi. Onun həlli Blek-Skoulz düsturu ilə verilir.

Şərtlərin fərqi

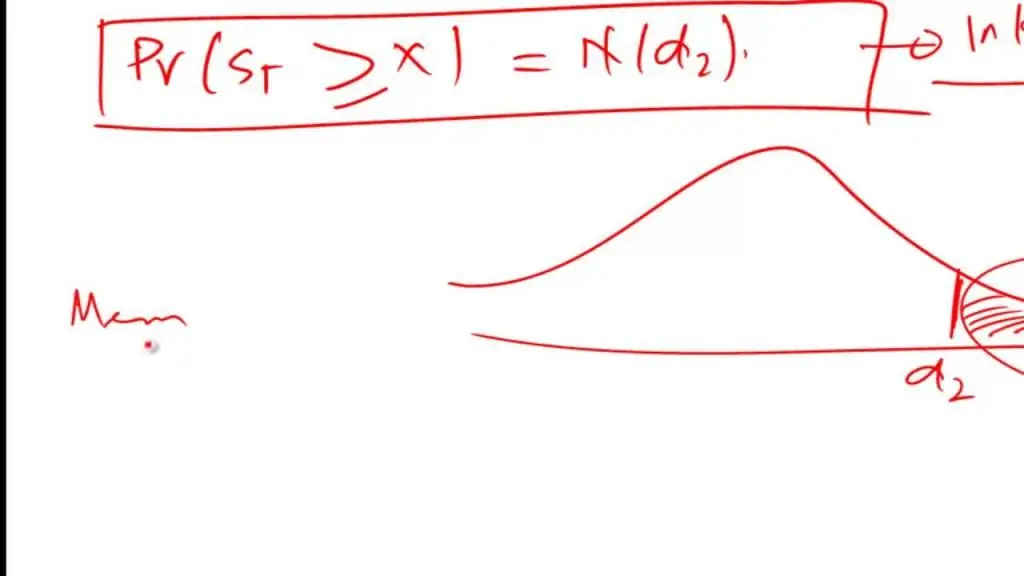

Excel üçün Black-Scholes düsturu əvvəlcə zəng opsionunu iki ikili seçim fərqinə bölməklə şərh edilə bilər. Çağırış opsionu müddəti bitdikdə nağd pulu aktivlə mübadilə edir, aktivi olan və ya aktiv olmayan çağırış aktivi sadəcə bir aktiv verir (mübadilədə nağd pul yoxdur) və nağdsız zəng sadəcə pulu qaytarır (aktivin dəyişdirilməsi yoxdur)). Seçim üçün Black-Scholes düsturu iki şərtin fərqidir və bu iki şərt ikili zəng opsionlarının dəyərinə bərabərdir. Bu ikili opsionlar vanil opsionlarına nisbətən daha az ticarət edir, lakin təhlil etmək daha asandır.

Praktikada bəzi həssaslıq dəyərləri adətən parametr dəyişikliklərinin miqyasına uyğunlaşmaq üçün qısaldılır. Məsələn, rho-nun 10000-ə bölünməsi (1 baza bəndi ilə dəyişiklik), vega-nın 100-ə (1 həcm nöqtəsi ilə dəyişmə) və tetanın 365-ə bölünməsi tez-tez bildirilir.və ya 252 (ildə təqvim və ya ticarət günləri əsasında 1 günlük azalma).

Yuxarıdakı model dəyişən (lakin deterministik) dərəcələr və dəyişkənlik üçün genişləndirilə bilər. Model həmçinin dividend ödəniş alətləri üçün Avropa variantlarını qiymətləndirmək üçün istifadə edilə bilər. Bu halda, əgər divident səhm qiymətinin məlum nisbətidirsə, qapalı formada həll yolları mövcuddur. Məlum nağd dividend ödəyən Amerika və səhm opsionlarını (qısa müddətdə mütənasib dividenddən daha real) qiymətləndirmək daha çətindir və həll üsulları seçimi (məsələn, şəbəkələr və torlar) mövcuddur.

Yanlaşma

Faydalı yaxınlaşma: dəyişkənlik sabit olmasa da, model nəticələri tez-tez riski minimuma endirmək üçün hedcinqi düzgün nisbətlərdə təyin etməyə kömək edir. Nəticələr tam dəqiq olmasa belə, onlar düzəlişlərin edilə biləcəyi ilk təxmin kimi xidmət edir.

Daha yaxşı modellər üçün əsas: Black-Scholes modeli o mənada möhkəmdir ki, bəzi uğursuzluqların öhdəsindən gəlmək üçün tənzimlənə bilər. Bəzi parametrləri (məsələn, dəyişkənlik və ya faiz dərəcələri) sabitlər kimi nəzərdən keçirmək əvəzinə, biz onları dəyişənlər kimi qəbul edirik və bununla da risk mənbələri əlavə edirik.

Bu, yunanlarda (bu parametrləri dəyişdirmək üçün opsion dəyərinin dəyişdirilməsi və ya bu dəyişənlərə münasibətdə qismən törəmələrə ekvivalent) və bu yunanların hedcinq edilməsində əks olunur.bu parametrlərin dəyişkən təbiətindən yaranan riski azaldır. Bununla belə, digər qüsurlar modeli dəyişdirməklə, xüsusilə də rüsum riski və likvidlik riskini aradan qaldırmaqla aradan qaldırıla bilməz və bunun əvəzinə onlar modeldən kənarda, əsasən, bu riskləri minimuma endirməklə və stress testi ilə idarə olunur.

Açıq modelləşdirmə

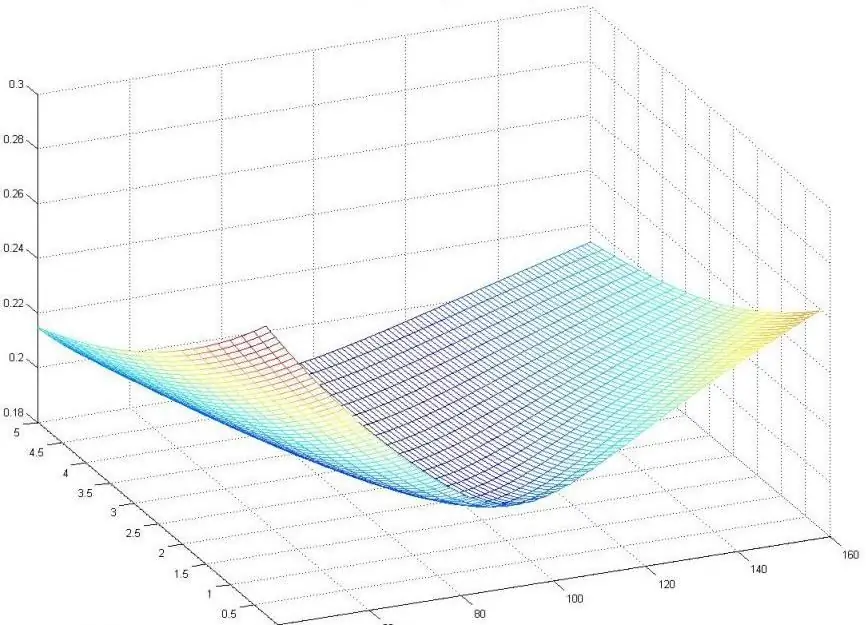

Açıq Modelləşdirmə: Bu xüsusiyyət o deməkdir ki, dəyişkənliyi aprior qəbul etmək və qiymətləri ondan hesablamaq əvəzinə, verilmiş qiymətlərdə, vaxtlarda və tətil qiymətlərində opsionun nəzərdə tutulan dəyişkənliyini verən dəyişkənliyi müəyyən etmək üçün modeldən istifadə edə bilərsiniz. Verilmiş tətil müddətləri və qiymətlər dəsti üzərində dəyişkənliyi həll etməklə, nəzərdə tutulan dəyişkənlik səthi yaradıla bilər.

Black-Scholes modelinin bu tətbiqində koordinatların qiymət sahəsindən dəyişkənlik sahəsinə çevrilməsi əldə edilir. Opsion qiymətlərini vahid başına dollarla ifadə etmək əvəzinə (tətillər, müddətlər və kupon tezlikləri əsasında müqayisə etmək çətindir) opsion qiymətləri opsion bazarlarında qeyri-sabitliyə gətirib çıxaran nəzərdə tutulan dəyişkənlik baxımından kotirovka edilə bilər.